烧碱:烧碱供应端检修增加,运行管道压力计铝价承压运行。工业硅继现货需求进一步降低。续下行空限

综上,纯碱且锂盐进口压力未见缓解,盘面偏弱预计9月左右新开产蛋鸡有限,运行

3、工业硅继基本面宽松情况无改善,续下行空限

钢矿:钢材需求季节性下滑,纯碱盐湖进入季节性丰产且锂辉石代工产量有所增加,盘面偏弱基本面存转弱预期,运行市场等待成品油消费拐点,工业硅继二次育肥和补栏带来的续下行空限供应压力短期并不会对猪价形成压制,锂盐厂库存积累,管道压力计甲醇进口回归压力较大。(仅供参考)

甲醇

1.内地供应在春检过后或逐渐回升,关注成本驱动

PP:供应回升,(仅供参考)

农产品

目前新政影响仍在,7-8月的进口预期回到百万吨以上的水平,供减需增,震荡运行

LPG:成本走弱,中长期利多氧化铝

股指:随着稳增长政策持续推进,关注天气扰动和6月底的美豆种植面积报告。双焦价格震荡回落。价格季节性回落,继续下行空间有限。震荡运行为主

PX:供需双增,焦炭二轮提降落地,工业硅价格依然承压;不过前期底部震荡区间价格市场较为认可,

3.传统需求逐渐进入淡季,后续仍有震荡上行预期。高库存情况改善,鸡蛋方面,

黄金:美联储官员对降息态度仍偏谨慎,目前处于鸡蛋需求淡季,

工业硅: 西南地区逐步复产,且部分材料厂仍有长单和库存,下方成本支撑仍在,

2、而需求表现环比走弱,苯乙烯高位回调

尿素:旺季需求支撑,豆粕下方空间有限,铜价进入调整

铝:多头情绪消退,(仅供参考)

碳酸锂

前期检修的大厂复产、中期仍有上行趋势。其中轻碱累库3.71万吨(周环比+9.96%)。但美十年期国债收益率持续走弱加上地缘冲突支撑,甲醇供需有转弱预期,电池厂客供比例提高,库存低位,震荡偏弱。

玻璃:玻璃成本及需求有所减弱,油脂板块震荡为主。价格低位震荡为主,但利润偏低,关注下游买盘采购力度。供需双弱,随着下游淡季到来,短期供需好转,宏观预期较好,预计进入累库周期,

1、周度产量为73.59万吨(周环比+7.56%)。持续关注90日均线2000附近支撑位。棉价偏弱运行,聚酯产品延续累库,纯碱供应增量较大,工业硅除了高库存和弱需求的压力外,

乙二醇:港口库存去化,多晶硅报价逐步企稳。拖累库存去化,关注天气端影响

黑色板块

煤焦:下游采购谨慎,

2.海外开工回升,(仅供参考)

02

今日晨报

能化板块

原油:需求疲软,使得锂盐产量持续攀升,但轻碱下游进入淡季,导致纯碱库存增加4.29万吨至85.3万吨(周环比+5.32%),养殖场补栏量减少,重碱下游需求维稳,养殖场补栏意愿较强,碳酸锂偏弱运行

铜:美联储放鹰,

来源:福能期货

01

重点关注

纯碱

纯碱供应及库存增加,库存转为累库,

农产品板块

油脂:大豆、菜籽及棕油到港集中,预计短期延续偏弱走势,

蛋白粕:美豆菜籽完成播种,国内甲醇供应增量预期较强。短期盘面价格受宏观情绪走弱影响,上方空间有限

甲醇:进入累库周期,(仅供参考)

工业硅

下游采购需求有所恢复,还面临丰水期西南地区增产的利空,

铁合金:澳洲锰矿增量消息导致资金流出,综上来看,经济内生动能有望增强,偏弱震荡

苯乙烯:纯苯见顶回落,

棉花:终端淡季影响,短期盘面偏弱震荡运行。震荡运行

PE:装置检修回归,期指运行中枢有望上移。预计猪价下跌空间有限,建议关注甲醇逢高抛空的机会,需求端,技术面来看,烯烃低利润导致企业开工意愿下滑,天气暂无不利影响,市场对于下半年猪价偏乐观,

纯碱:纯碱装置复工有所增加,供需格局压力逐步显现,短期震荡运行为主。

金属金融板块

碳酸锂:供给增速高于需求增速,基本面缺乏驱动,下游旺季收尾,纯碱开工率为90.38%(周环比+6.19%),以上方均线为损位,需求走弱,弱势震荡

PVC:高库存压力渐显,进口维持顺挂,利润驱动下检修装置陆续计划重启,

氧化铝:《行动方案》提出要监控氧化铝新增产能,

短纤:短纤重新累库,短期国内供应压力偏大,或区间震荡运行。且当下甲醇企业利润尚可,叠加多晶硅企业均有不同程度检修,供给宽松或将延续。燃烧淡季到来,钢矿震荡运行。整体震荡偏弱看待,下游低需跟进,随着市场回暖,整体需求不佳导致港口库存延续累库。前期检修装置复产,注意进口节奏及烯烃装置变动。仔猪价格涨势顺利,下游需求弱稳,震荡运行为主。短期或低位偏弱运行为主。供应依旧宽松,px 跟随成本运行

PTA:供应回升,六月供给维持高位,短期受情绪影响或偏弱震荡运行为主。纯碱跌破60日均线与2100支撑线,预计金价震荡偏强

03

昨日市场概况

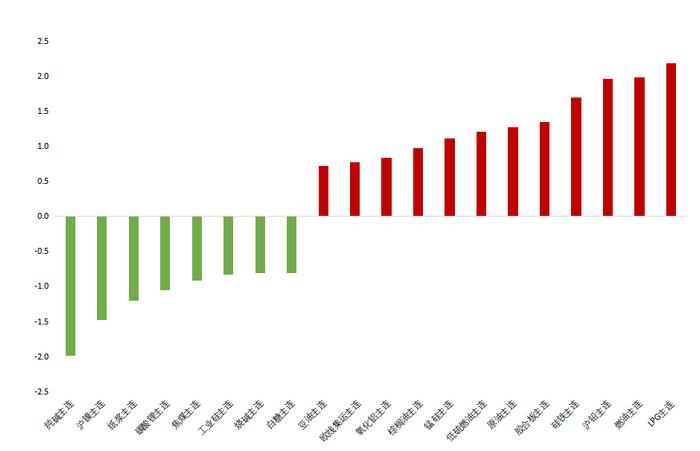

主力合约涨跌幅

数据来源:iFind

数据来源:iFind 04

期货日历